北方华创的前身北京七星华创电子股份 有限公司和北京北方微电子基地设备工艺研究中心有限责任公司,于 2001 年在被 称为“新中国电子工业摇篮”的酒仙桥工业基地正式成立。七星电子主发起人七星华 电科技集团,源起自国家“一五”计划建立的 156 项重点工程建设项目之一,公司传承数 十年电子装备及元器件的生产制造经验,现主要是做电子元器件制造业务。北方 微电子专注于为集成电路和泛半导体公司可以提供国际领先水平的设备和工艺解决方 案。2015 年,七星电子与北方微电子开始重组,2016 年完成战略重组并引入国家 集成电路产业基金等战略投资者。2017 年,公司完成内部业务及资产整合,更名 为北方华创科技集团股份有限公司,下属北京北方华创微电子装备有限公司、北 京北方华创真空技术有限公司、北京北方华创新能源锂电装备技术有限公司和北 京七星华创精密电子科技有限责任公司四家全资子公司,负责四大业务板块。

厚积薄发,着眼未来,四大业务齐头并进。2017 年公司明确半导体设备、真空设 备、新能源锂电设备和精密电子元件四大业务板块发展趋势,以下属北方华创 微电子、北方华创真空、北方华创新能源锂电和七星华创精密电子四家全资子公 司分别负责四大业务板块。四家下属全资子公司均拥有深厚的技术与生产经验积 累,具备完善的研发与制造体系,着眼半导体、新材料、新能源以及精密设备等 新兴发展领域,不断开拓市场。

北方华创微电子,半导体设备全方位国产替代执牛耳者。北方微电子成立于 2001 年,聚集了一批由海外归国专家、留学回国人员、国内多年从事该领域研发的专 业人才,专注于为集成电路和泛半导体公司可以提供国际领先水平的设备和工艺解决 方案。二十年间,公司集成电路装备实现了多个“零”的突破,实现了国产高端集成 电路装备“从点到线”的重大跨越,可为客户提供成套解决方案。同时,持续推进先 进封装、半导体照明、新能源光伏、新型显示等泛半导体领域工艺装备技术和产 品开发,泛半导体装备实现了从“跟随”到“引领”的蜕变。

北方华创真空技术公司,真空设备多领域全面发展。北京北方华创真空技术有限 公司出身于七星电子工业炉分公司,2001 年之前属原电子部 700 厂,上世纪 60 年 代就为国内多条电子管生产线提供真空炉、氢气炉、排气台等核心工艺装备,奠 定了中国真空电子管制造产业的基础。公司拥有真空热处理设备、气氛保护热处 理设备、连续式热处理设备和晶体生长设备四大类产品,广泛应用于新能源、新 材料、真空电子、航空航天和磁性材料等领域。随着量的增加,公司面向新材料 行业需求,推出的各类超高温、超高压等真空设备已大量应用于国内外主流企业。

北方华创新能源锂电公司,专注锂电业务。北京北方华创新能源锂电装备技术有 限公司出身于七星电子自动化分公司,致力于二次电池设备的研发和制造。公司 前身是原电子部国营 706 厂,在上世纪 90 年代就前瞻性地进入二次电池设备研发制造领域。公司专注于研发、生产浆料制备系统、真空搅拌机、涂布机、强力轧 膜机、高速分切机等电池极片制造装备,并拥有成熟的锂电池极片整线解决方案 能力,产品远销日本、德国、俄罗斯等国家。

1.2. 重组开启腾飞之路,半导体设备业务高速发展,助推公司规模 持续增长

北方与七星华创重组,进入发展快速路。北方华创的前身七星电子于 2010 年在深 交所上市,2015 年七星华创与北方微电子开始重组,自此步入快速发展之路。自 2015 年起,公司营收与利润情况双双大幅提升,收入从 2015 年的 8.54 亿增长至 2020 年的 60.56 亿元,年复合增长率高达 48%,净利润从 2015 年 0.75 亿增长至 2020 年的 6.3 亿,5 年间增长 8.4 倍。

半导体设备快速成长,各板块齐头并进。北方华创重组后,公司最具竞争力的半 导体设备,伴随国内半导体产业的发展,呈现快速增长态势,在公司营收中的占 比逐年提升,至 2021年 H1时已提升至 69%。精密电子元器件虽然营收占比有所下 滑,但是得益于公司规模的增长,营收依然持续增长,2021 上半年营收达到 7.73 亿元,超过 2017 年全年水平。

盈利能力稳中有升,电子元器件尤为亮眼。公司 2015 年完成重整后,整体毛利率 维持40%左右,净利率在10%左右,稳中有升。公司两大主营业务板块中,包含半 导体设备、新能源以及真空设备的电子装备板块,毛利率稳定在 30-40%之间。电 子元器件得益于公司产品不断向高端发展,毛利率持续提升,2021H1 公司电子元 器件毛利率高达 73.32%。

近年费用率稳定,波动峰值已过去。近 3 年来,公司经营各项费用率较为稳定,研 发与管理费用率均在 15%左右,总费用率维持在 30-35%之间。2016-2017 年由于公 司重整后,组织机构调整,业务整合开拓等因素,费用率出现波动,达到历史高 位。

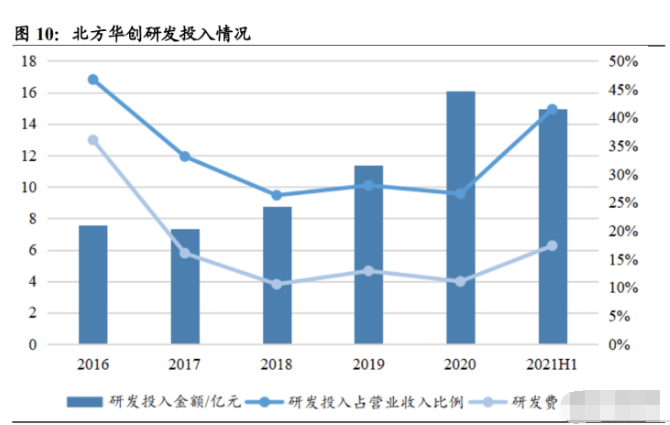

高强度研发投入,攻破技术壁垒。半导体设备对控制与制造精度,有着极为严苛 的要求,在纳米尺度上不断挑战人类工程极限。半导体设备一般单台设备价值超 千万元,研发难度大,门槛极高,往往需要高额资金投入,之后才有望实现技术 突破。北方华创完成重整后,肩负起攻克半导体设备国产化难题的历史使命,高 度重视研发投入。随着公司规模的成长,以及研发难度不断提高,公司研发投入 逐年上升,2021H1研发投入创历史新高,达到 14.97亿元,研发投入占比达 41%。

项目开发渐入佳境,研发支出多资本化。2016 年来公司研发支出资本化率不断提 高,2020 年达到 65%资本化率。由于半导体设备进入壁垒高,公司在产品研发前 期投入高昂,待产品逐渐突破壁垒,进入市场后摊销研发投入,更适用于门槛高, 投入大的半导体设备领域。公司后期有望伴随各类半导体设备的放量出货,形成 良性发展。

公司业务规模成长,员工人数不断增长。由于国内半导体设备人才基数少,公司 研发人数保持在 1000 人以上的规模,2020 年得益于公司内部改革与股权激励的绑 定,人员流失情况大幅改善,研发人员增加明显,达到 1415 人。

2. 需求:技术变革催生新应用,全球晶圆厂扩产加速,半导体设备将具备长期成长动能

智能化持续深入推进,芯片供不应求。2020 年疫情爆发以来,全球半导体芯片供 不应求。5G、HPC、AIoT、智能汽车等技术不断成熟落地,叠加疫情催生线上生 活办公新方式,带动智能化快速深入推进。同时全球疫情又严重影响需要全球密 切分工协作的半导体产业链,据 Susquehanna 统计,今年以来全球芯片交期大幅攀 升,7 月交期已达到 20.2 周。

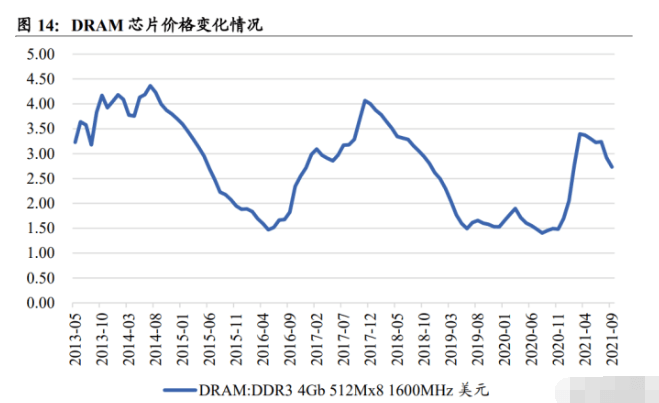

疫情催生线上办公购物等新方式,带动芯片需求持续提升。据 Gartner 公司的最新 预测显示,2021 年最终用户在全球数据中心基础设施方面的支出预计将达到 2000 亿美元,比 2020 年增长 6%。Synergy Research 的数据显示,截至 2020 年底,全球 超大规模数据中心总数已增至 597个。数据中心的建设需要使用大量 HPC、DRAM 和 NAND 存储芯片,属于标准化芯片产品的 DRAM 芯片由于需求上升,供不应求, 今年来价格已出现较为显著的涨幅。

云端应用快速成长,带动 HPC 与存储芯片。MarketsandMarkets 预计,全球高性能 计算 HPC 市场规模将从 2020 年的 378 亿美元,折合 2,472 亿元人民币,增长到 2025 年的 494 亿美元,折合 3,231 亿元人民币,意味该市场期内的复合年增长率为 5.5%。根据 IDC 预测,全球云存储和云处理器市场规模将呈现 7.63%和 10.99%的 复合增长率,云端存储与 HPC 芯片需求的持续高速增长,将不断拉动晶圆厂产能 提升。

5G 落地,带动更多高端芯片需求增加。据 Canalys 统计,2021 年上半年全球 5G 手机出货 2.39 亿台,同比增长 225.9%,5G 手机渗透率达到 36.1%。Yole 预计到 2025 年 5G 手机将达到 8 亿部,复合增速 30%,将带动更多更高端的射频、电源管理以 及基带芯片的出货。我国 5G 基站预计将在 2022 年迎来建设高峰,新型 5G 基础设 施的完善与终端的普及,有望为 5G 应用生态的发展奠定基础。未来 5G 技术与应 用在全球的落地普及,有望带动更多高性能处理器、射频、基带等芯片的销售。

AIoT 生态蓬勃发展,对各类芯片的需求持续增加。疫情期间居家生活的增加,为 消费者创造购置体验智能家居设备的机会,Strategy Analytics 预测,全球智能家居 市场将在 2021 年增加至 620 亿美元。IDC 预计,我国智能家居市场规模将在 2021 年达到约 2.7 亿台设备,到 2024 年将增长至约 5 亿台设备,CAGR 高达 23%。

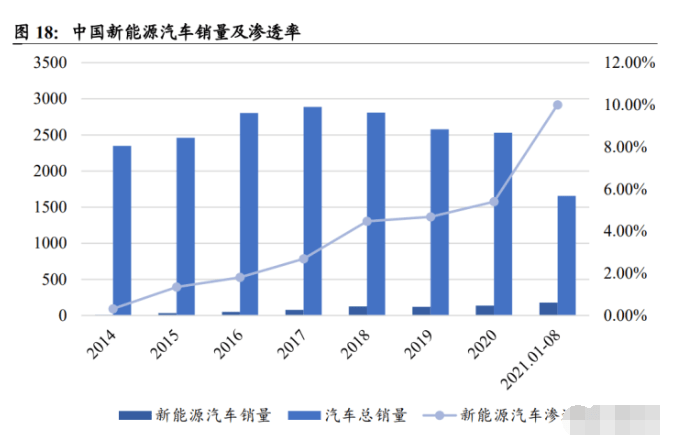

新能源汽车快速渗透,芯片供应至关重要。根据工业和信息化部统计,今年 1-8 月 汽车产销有望突破 1600 万辆,同比增长 10%左右,新能源和智能网联汽车保持快 速发展,今年 1-8 月新能源汽车产销预计超过 170 万辆,同比增长两倍,市场渗透 率超过 10%,L2 级智能网联乘用车市场占比达到 20%。

汽车智能化突飞猛进,需要大量汽车芯片。新能源汽车的渗透率不断提高,燃油 车的智能化升级,需要使用大量各类车规级 AP、功率、传感、MCU 等芯片。据中 国汽车工业协会统计,我国具备 L2 级智能辅助驾驶的汽车渗透率今年以来已达到 20%。汽车芯片需求的大量增加,叠加疫情导致的供应链运转不畅,去年 4 季度起, 各大车厂接连出现因芯片短缺而导致的生产停滞,引起社会各界关注芯片短缺问 题。

智能汽车三大领域,成为汽车半导体主市场。据锦缎研究院预测,未来智能汽车 所需后台支持的云端数据处理与服务,需要高性能实时处理的智能驾驶模块以及 油改电的动力核心智能电动驱动三大领域,将各占据汽车半导体约三成市场。其 中辅助驾驶领域,麦肯锡预测到 2025 年,半导体占汽车成本的比例,将从 2019 年 的 4%增长到 2025 年的 12%。考虑到政策法规以及市场接受度等因素影响,L2 级 别辅助驾驶仍将作为辅助驾驶成本洼地,成为消耗最多汽车半导体的领域。

芯片需求高涨,晶圆厂大幅扩产。芯片需求叠加产业链安全诉求,各国政府大力 支持半导体产业。由于芯片短缺,汽车等产业面临停产中断的危机,严重影响世 界各主要经济体的经济发展。再加之日韩的光刻胶断供事件,以及美国对中国芯 片产业链的制裁,令世界各主要经济体意识到半导体产业链自主可控的重要性。 美国引导台积电赴美建厂,Intel不断扩产;欧洲多国政府联合推出芯片振兴计划, 积极发展本土半导体产业;日本支持本土半导体企业建立晶圆厂;韩国也在力争 铸就世界第一大规模的半导体产业集群。

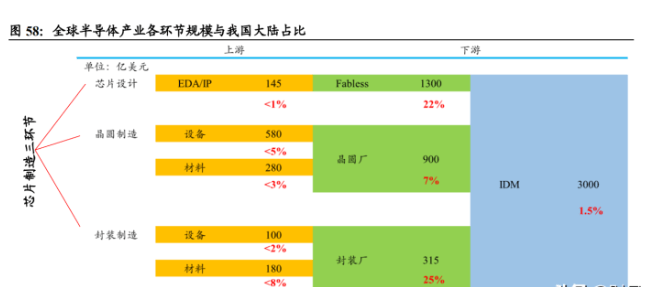

大陆半导体产业崛起,筑牢经济基石。芯片接连“卡脖子”,半导体产业既是发展问 题,更是生存问题。随着我国经济实力不断崛起,中美关系日趋紧张,美国对我 国在高端科技领域的制裁不断加码。中兴通讯、福建晋华、华为、中芯国际相继 被美国列入管制清单,而美国的主要限制手段就是在半导体制造环节“卡脖子”。在 2020 年我国大陆芯片进口创历史新高,超 3500 亿美元,占全球半导体销售额的 79.7%,但自给率仅为 5.9%。而在芯片设计、晶圆制造和封装测试的芯片制造主要 环节中,我国的晶圆制造板块存在明显短板,产业规模约占全球规模的 7%,远低 于芯片设计和封装测试产业在全球的占比。故面对芯片制造“卡脖子”时,我国半导 体产业易遭受严重冲击,影响国民经济发展。所以在美国的倒逼下,做大做强我 国的半导体制造环节,保障产业链安全至关重要。

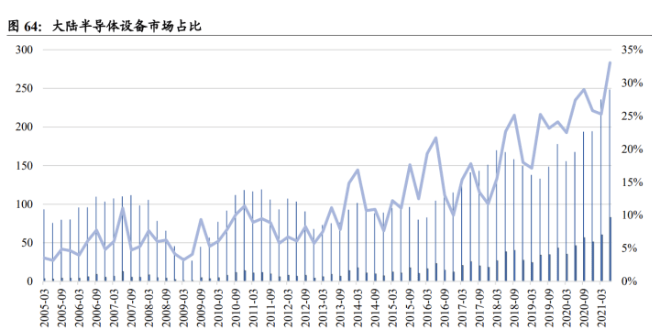

全球半导体设备销售火热,望破千亿美元大关。由于全球晶圆厂的大量扩产, SEMI 统计,2020 年全球半导体设备销售额创历史新高,达到 712 亿美元,大陆销 售额 187亿美元,占比 26%。2021Q2,全球半导体设备销售额 249亿美元,大陆销 售额 82 亿美元,超过韩国和中国台湾地区,位列全球第一。自 2005 年至 2021H1,全 球半导体设备销售额呈现波动向上态势,年复合增长率达 6.50%。SEMI 预计,今 年全球半导体设备销售额将增长 44%,2022 年有望突破 1000 亿美元大关,成为千 亿美元级产业。

芯片生产工艺复杂,环节多样又尖端。芯片主要通过设计公司、制造企业、封测 企业完成一系列设计生产,最终交由电子代工企业(EMS)将芯片贴合在电路板, 完成电子产品的组装生产。芯片设计公司运用 EDA 工具和 IP 模块完成芯片的版图 设计,交由晶圆制造企业通过图形化工艺将芯片转印在硅片上,再由成膜工艺实 现材料层的改变,穿插过程控制工艺保障良率。前道晶圆在金属连接后,转入后 道封测工艺。随着先进制程逼近极限,先进封装逐渐兴起,有望延续泛摩尔定律, 提高系统综合性能,降造成本。

行业景气业绩报喜,设备巨头不断壮大。全球半导体产业极度景气,晶圆厂大力 投资建厂,半导体设备供不应求,部分设备交期达到一年之久,国际半导体设备 企业营收大幅增长。光刻机巨头 ASML 最新公布的 2021 年 Q2 财报显示,单季度 销售额达 40.20 亿欧元,较去年同期增长 20.87%,订单较第一季度激增 74%至 82.7 亿欧元。光刻机作为决定产线产能和制程的关键设备,ASML 销售额和在手订单的 激增,反映全球晶圆厂设备采购需求的激增。应用材料 2021 年第二季度营收为 55.8 亿美元,同比增长 41%,净利润 13.30 亿美元,同比增加 76.16%。应用材料作 为全球半导体设备体量较大,覆盖度较全的公司,今年业绩的大幅增长,体现出 全球对各类半导体设备需求的高涨。

芯片挑战微缩极限,设备巨头股价高涨。全球半导体产业作为数字经济的基石, 推动科学技术不断进步,产业持续成长。高难度的先进制程芯片制造,作为不可 或缺的制造工具,先进且昂贵的各类半导体设备不可或缺。世界半导体设备巨头 股价长期走强,阿斯麦、应用材料、东京电子股价近 5 年加速上涨,涨幅达约十倍 以上。

国产设备备受关注,“02 专项”推动向前突破。以北方华创为代表的我国半导体设 备公司,经过长期的研发积累,以及近年来产业链对国产设备高度重视,设备上 线验证测试机会的增加,国产设备快速改进提升。国家高度重视我国半导体产业 链的发展,“十二五”制定的《极大规模集成电路制造技术及成套工艺》项目—— “02 专项”的重点实施目标已涵盖:进行 45-22 纳米关键制造装备攻关,开发 32- 22 纳米 CMOS 工艺、90-65 纳米特色工艺,开展 22-14 纳米前瞻性研究,形成 65- 45 纳米装备、材料、工艺配套能力及集成电路制造产业链,进一步缩小与世界先 进水平差距,装备和材料占国内市场的份额分别达到10%和20%,开拓国际市场。

如今,面对严峻的国际形势,我国对“卡脖子”半导体设备的投入与关注尤为突出。 多家半导体设备公司担负起突破的重任,承担“02 专项”研发攻关任务。北方华创 在 PVD、清洗、LPCVD、刻蚀、ALD、铜连接等设备领域均承担有“02 专项”,有 望借助国家重大科研专项的支持引导,攻克更高端半导体设备,解决更多“卡脖子” 问题。

一体化开发延伸技术,应用于泛半导体多领域。北方华创下属的四家全资子公司, 分别负责半导体装备、真空装备、新能源锂电装备和精密元器件四大业务板块。 其中北方华创微电子装备有限公司负责的半导体装备业务,可根据下游的应用领 域,分为集成电路、光伏、平板显示、LED 等半导体与泛半导体设备。由于各领 域半导体制造存在相近或重叠的工艺,公司的部分系列设备,可兼容性用于各领 域半导体制造中。

镀膜设备种类多,北方华创多有涉及。镀膜设备主要用于在晶圆上生长膜层,薄 膜一般用于产生导电层或绝缘层,根据生长的过程不同,主要分为通过化学反应 生长化合物的 CVD(Chemical Vapor Deposition,化学气相沉积)设备,通过物理 反应沉积金属等膜层的 PVD(Physical Vapor Deposition,物理气相沉积)设备,通 过原子层反应生长膜厚高精度可控的 ALD(Atomic layer deposition,原子层沉积) 设备,以及通过电化学反应沉积金属等膜层的电镀设备。其中 CVD 设备约占 57% 市场份额,PVD 设备约占 25%市场份额,ALD 与电镀等设备共占约 18%市场份额。

PVD 设备物理气相沉积。PVD 是指利用物理方式在晶圆衬底上形成薄膜材料的过 程,PVD 可以分为真空蒸镀和溅射两种类型。通过热蒸发或受到粒子轰击时物质 表面原子的溅射等物理过程,实现物质原子从源物质到衬底材料表面的物质转移, 从而在衬底表面沉积的技术。

PVD 设备难度高,北方华创实力出众。集成电路 PVD 设备单价较高,全球市场主 要被应用材料垄断,占据约 85%市场份额,体现出 PVD 设备的高门槛高技术难度。 2012 年公司 PVD 设备开始销售,至今设备销售超过 200 台,总计流片超过 800 万 片。2016 年北方华创 28nm Hardmask PVD、Al-Pad PVD 设备已进入国际供应链体 系,先进封装 PVD 机台已成为全球排名前三的 CIS 封装企业的首选机台,LED 用 AlN 溅射设备全球市场占有率第一。2017 年公司 12 英寸 PVD 设备实现了在国内龙 头代工企业和领军存储器企业的应用。公司持续研发 14nm-7nm CuBS 铜互联等 PVD 设备,目前公司最新的 exiTin A430 氧化炉 PVD 设备,已可适用于 7nm 工艺 制程。同时公司不断延伸 PVD 技术,设备广泛应用于集成电路、先进封装、 MEMS、功率半导体以及 LED 等领域,高效利用现有技术与产品平台。

CVD 设备通过气体混合的化学反应,在晶圆表面淀积一层固体膜。CVD 设备种类 多样,可以分为:1)早期较简单的常压化学气相沉积设备(APCVD),多为炉管 结构也称为Tube CVD;2)拥有亚微米级薄膜均匀度和沟槽覆盖能力的低压化学气 相沉积设备(LPCVD);3)可降低温度同时提高活性促进反应的等离子体增强化 学气相沉积设备(PECVD);4)原子层水平生长,膜厚可高精度控制的原子层沉 积设备(ALD)。

CVD 设备多家争强,国内厂商已有崛起。CVD 设备是仅次于光刻机和刻蚀机的最 重要的镀膜设备,约占前道设备市场总投资的 14%,全球市场 86 亿美元,大陆市 场约 150 亿人民币。由于 CVD 设备需求量大,设备种类较多,全球有多家企业参 与供应。应用材料和泛林半导体占全球半数份额,应用材料拥有各类 CVD 设备共 17 个系列,泛林拥有 3 大类 CVD 薄膜沉积设备。我国沈阳拓荆、北方华创和中微 公司在国内市场也有一定市场份额,根据国内主流晶圆厂今年 1-7 月的招标信息不 完全统计,共招标 145 台 CVD 设备,其中沈阳拓荆中标 12 台,北方华创和中微公 司各中标 1 台,按台套计算国产化率约 10%。

ALD(Atomic layer deposition,原子层沉积)设备。ALD 使用气相前驱体交替进入 反应腔,两种前驱体在气相状态时不相遇,先使一种前驱体与基片表面发生单层 饱和吸附,再使另一种前驱体与前者发生饱和反应。由于反应是自限制性反应, 前驱体可以将物质以单原子膜形式一层一层的镀在基底表面,可以通过控制周期 数精确控制薄膜生长厚度。

ALD 用于先进制程,北方华创已有量产。ALD 设备是半导体高世代成膜关键设备, 可将 CVD 镀膜设备制程由 65nm-45nm-28nm提升到 28nm-14nm。同时 ALD 技术设 备也可延伸应用于先进封装以及特色工艺等领域。公司 2015 年完成 28-14nm ALD 设备研发及产业化立项,2018 年,公司 ALD 设备进入主流 IC 代工厂,2019 年实 现量产应用。

新兴 ALD 设备增速快,北方华创有机遇。ALD 技术的研发,晚于其他半导体设备, 面对尺寸的微缩与高深宽比薄膜沉积的需求,上世纪 90 年代中期人们关注 ALD 工 艺的应用,ALD 设备相较其他 CVD 设备更为新兴,增速也更快。目前 ALD 设备 约占前道设备市场总投资的 2%,全球市场 11.5亿美元,大陆市场约 20亿人民币。 全球的主要供应商东京电子和 ASM International 共占据约 60%市场份额,40%由其 他多家企业占据。我国北方华创、沈阳拓荆均可提供 ALD 设备,根据国内主流晶 圆厂今年 1-8 月的招标信息不完全统计,共招标 18 台 ALD 设备,其中北方华创中 标 1 台,按台套计算国产化率约 6%。

多种刻蚀工艺,选择性转印图案。半导体刻蚀多用于光刻之后,将显影后的图案 选择性转印到晶圆上。一般按照刻蚀方式可以分为湿法刻蚀与干法刻蚀,湿法刻 蚀一般使用有选择性腐蚀的刻蚀液,对晶圆暴露部分进行选择性刻蚀,刻蚀深宽 可利用晶格不同方向的刻蚀速率不同,实现一定比例的方向选择性刻蚀。干法刻 蚀一般使用等离子体,通过物理化学方式刻蚀膜层,根据膜层材料的不同,又可 分为介质刻蚀、硅刻蚀和金属刻蚀。

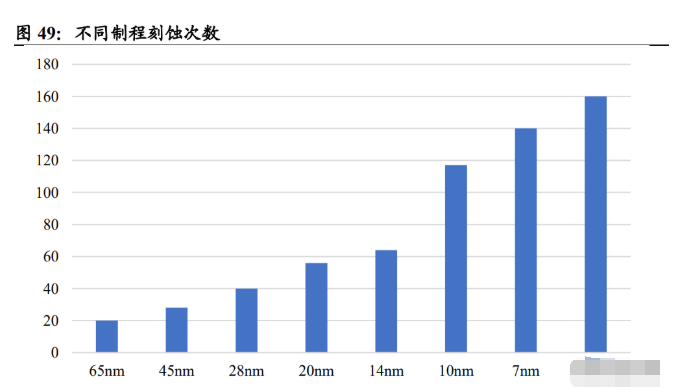

多重刻蚀技术,助力先进制程发展。由于光刻机单次曝光线宽分辨率已到极限, 在更先进工艺中,需要用到多重刻蚀技术突破光学极限,通过使用刻蚀与 ALD 工 艺的配合,制造更先进线nm 及以下先进工艺中,刻蚀工艺的使用次数大 增,在全工艺流程中的占比也有所提高。先进制程的极小关键尺寸,多会用到 TiN 硬掩膜材料增加刻蚀对比度,需 ICP 金属刻蚀设备。

刻蚀设备市场大,国内多家有供应。目前刻蚀设备约占前道设备市场总投资的 22%,全球市场 137 亿美元,大陆市场约 234 亿人民币。全球的主要供应商泛林半 导体、东京电子和应用材料共占据约90%市场份额。我国中微公司、北方华创和屹 唐半导体均可提供干法刻蚀设备。中微公司早期以 CCP 刻蚀设备起家,2016 年推 出 ICP 刻蚀设备,目前 ICP 刻蚀产品已拥有 TSV 双台、Nanova 单台和 Twinstar 双 台三个系列刻蚀设备。北方华创在 IC 领域已推出 6 大 ICP 刻蚀产品系列,屹唐半 导体也已推出法拉第屏蔽 ICP 刻蚀设备。根据国内主流晶圆厂今年 1-7 月的招标信 息不完全统计,共招标 132 台刻蚀设备,其中北方华创中标 17 台,按台套计算国 产化率约 20%。

热处理设备多用于氧化、退火、扩散工艺。半导体热处理设备主要通过高温炉或 局部快速温变,实现膜层材料的高温氧化、晶格退火修复或掺杂物扩散。按设备 结构可以分为单片腔体、卧式炉管和立式炉管,其中炉管结构热处理设备可以实 现晶圆的批量处理,为了节约占地面积,新设备多使用立式炉结构。热处理设备 按应用可以分为氧化、退火和扩散三类工艺,退火工艺又可分为普通退火、激光 退火、快速热退火和尖峰退火。

热处理设备应用广泛,集成电路精度最高。集成电路半导体所用热处理工艺设备, 与泛半导体乃至新材料热处理设备技术一脉相承。公司热处理设备广泛应用在集 成电路、先进封装、光伏、MEMS、功率器件以及新材料等众多领域,适用于干 氧氧化、湿氧氧化、氢氧合成、扩散、退火、推进、合金和预沉积等多种工艺。

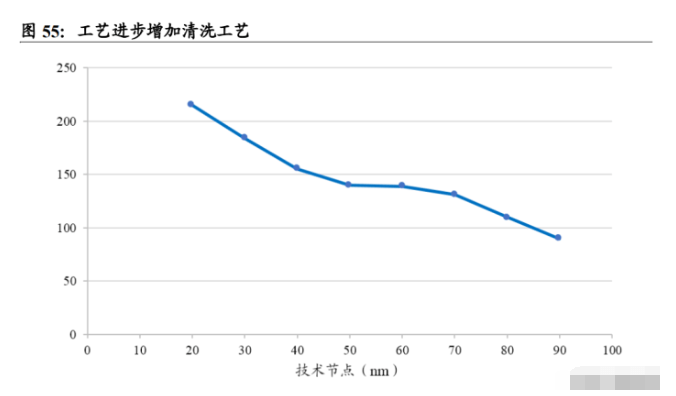

清洗工艺保障良率,先进制程要求严苛。随着芯片制造工艺先进程度的不断提升, 对晶圆表面污染物的控制要求也不断提高,每一步光刻、刻蚀、沉积等工序过程, 均会带来不可控的污染物,污染物附着在同样微观尺寸的半导体结构上,会导致 后续工艺的良率下降。所以在各步制造工艺后,都需要清洗工序,避免杂质影响 芯片良率和芯片产品性能。

清洗工艺多样,北方华创槽式单片均有涉及。清洗设备按照清洗介质作用方式, 可以分为湿法清洗和干法清洗两大类。干法清洗主要是采用气态的氢氟酸刻蚀不 规则分布的有结构的晶圆二氧化硅层,虽然具有对不同薄膜有高选择比的优点, 但可清洗污染物比较单一,目前在 28nm 及以下技术节点的逻辑产品和存储产品有 应用。晶圆制造产线上通常以湿法清洗为主,占芯片制造清洗步骤数量的90%以上, 少量特定步骤采用湿法和干法清洗相结合的方式互补所短,构建清洗方案。湿法 清洗有溶液浸泡、机械刷洗、二流体清洗和兆声波清洗等不同作用方式。清洗设 备按照设备的工作方式,可以分为单片式、槽式、组合式和批式旋转喷淋。单片 式可以避免晶圆之间的交叉污染,但是产率较低,需要通过多腔设计提高产率。 槽式清洗设备可以批量清洗晶圆,产率高,但是控制度差,容易造成交叉污染。 组合式和批式旋转喷淋清洗设备,结合了单片式和槽式二者的优点,高精度、低 污染、高产率地实现晶圆清洗工序。

4. 增量:战略上看,我国半导体设备将具备十年起的成长空间,北方华创厚积薄发深化改革望突围

4.1. 我国半导体产业链三环节:设计、晶圆、封测,规模不匹配, 晶圆端占比严重失衡

半导体产业链需协同发展,晶圆制造尚属短板:产能不够。近年来在全球化市场 经济的带动下,我国大陆的半导体产业在芯片设计和封装测试领域成长显著。我 国大陆芯片设计领域,拥有华为海思、紫光展锐、豪威科技等众多在国内外拥有 足够影响力的企业;在封装测试领域,同样拥有长电、华天、通富三家公司跻身 世界前十。然而在技术难度高,投资金额大的晶圆制造领域,我国大陆仅中芯国 际可跻身全球晶圆制造第 10 名;在纯晶圆代工企业排名中,中芯国际和华虹进入 全球前十,收入规模分别约占全球的5%和1%。我国大陆半导体设计、制造和封测 三个环节中,设计与封测规模均占全球 20%以上,而晶圆制造比重仅占约 7%,产 业规模严重不匹配。

自立自强保产业链安全,晶圆厂扩产带设备十年向上周期:急需扩产且大幅扩产。随着国际局势的不确定性增加,我国保障产业链安全的需求日益迫切。2020 年由 于美国对华为的三轮禁令生效,华为海思设计的芯片难以获得晶圆厂的代工,削 弱了我国大陆芯片设计公司翘楚华为海思的实力。如若按底线思维假设,面对不 确定的国际局势,我国半导体产业的规模,将由产业链短板晶圆制造所决定。暨 我国大陆半导体产业链的安全规模,是芯片设计和封装测试产业萎缩至和晶圆制 造一致的占全球 7%份额。故增强晶圆制造的企业实力,扩产提质,方可保障半导 体产业链安全。目前我国大陆芯片设计和封装测试约占全球22%和25%份额,晶圆 代工制造占全球约 7%份额,晶圆代工领域需扩产 3 倍以上,方可匹配半导体设计 和封测产业规模,保障产业链安全。晶圆厂属于重资产投入、高技术经验壁垒的 领域,扩产速度仅为每年约 10%。晶圆厂要实现 3 倍以上规模的扩产,扩产周期将 是十年以上的长周期。

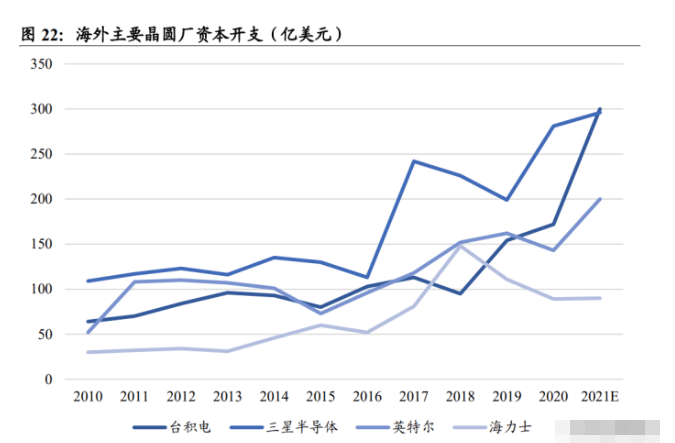

半导体发展,设备当先。芯片制造不断逼近物理极限,先进制程、新型立体结构 芯片的制造,均需要新一代更为尖端的半导体设备。2017 年正值存储芯片从 2D 发 展向3D,逻辑芯片使用多重曝光技术发展向 10nm以下的重要突破期,全球半导体 设备销售额大幅攀升。2017 年起,存储和逻辑的多种新技术大量落地应用,晶圆 制造巨头资本开支大幅增长,巨资购进尖端半导体设备,以期实现技术领先。

全球设备销售景气,我国成长性更强。半导体作为硬科技的代表,支撑全球数字智能化的发展,随着数字化智能化的深入演进,芯片需求持续成长。半导体设备 作为晶圆厂扩产时重要的购置资产,约占投资额的 70-80%,与芯片制造的边际增 量相关,存在一定周期性。我国大陆半导体产业尚处在起步阶段,存在较大成长 空间,自 2005 年以来,我国大陆半导体设备市场持续快速增长,年复合增长率达 到 19.28%,远超全球的 5.28%的增长率,体现出更强的成长性。

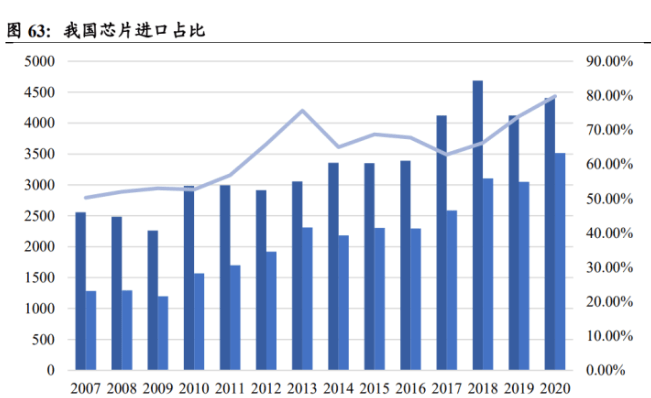

晶圆制造能力匮乏,芯片需大量进口。得益于我国电子产业的蓬勃发展以及产业 链转移,我国大陆芯片需求占全球比重逐年提高。2007 年,我国芯片进口额占全球半导体销售额的约 50%,2020 年我国进口金额已占全球约 80%,芯片需求高达 3515 亿美元。晶圆制造技术门槛高,投入大,我国晶圆制造企业起步较晚,2020 年大陆内资晶圆厂销售额仅占全球约 7%,与进口金额占比 80%相比,存在巨大缺 口。

国产替代需求迫切,国内半导体设备需求持续攀升。我国晶圆制造板块存在明显 短板。面对国际制裁“卡脖子”,我国半导体产业奋起直追,各类晶圆厂大量扩产, 带动设备销售额持续攀升。我国半导体设备市场规模在全球的占比,从 2005 年不 足 4%,提升至 2021Q2 的 33%,半导体设备的供应保障愈发重要。

深厚技术积累,迎国产设备迫切需求。北方华创的前身源起自国家“一五”计划 的项目主体,北方微电子于 2001 年成立,在我国半导体设备企业中历史较为悠久。 公司成立之初便汇聚大批海内外半导体专业人才,又接连承担国家多种设备研发 与产业化项目,为公司的技术奠定重组基础。如今面对愈发严峻的国际局势,国 内晶圆厂又急需扩产之时,国产设备迎来绝佳的发展机遇,北方华创有望厚积薄 发,快速发展。在今年 1-8月我国部分主流晶圆厂(长存、积塔、中芯、华虹、华力) 公开招标采购的不完全统计中,北方华创多种设备均有中标,市占率进一步提升。

半导体设备平台型企业,横向纵向协力推进。北方华创作为我国目前少有能涵盖 多类半导体设备的平台型企业,一方面通过横向发展刻蚀、镀膜、热处理、清洗 等各类半导体设备,为晶圆厂提供一体化解决方案;另一方面纵向延伸半导体设 备技术,广泛应用于各类泛半导体领域,在集成电路、面板、LED、光伏以及锂电、 新材料等领域均有可观的销售业绩。北方华创为晶圆厂提供完善的解决方案,可 以帮助晶圆厂快速实现国产设备线的建设,同时可带动公司各类设备的协同销售。 北方华创多领域延伸产品系列,可充分利用技术优势,进行差异化产品研究开发,获 得更大市场效益。

多期股权激励,汇聚顶尖人才。作为拥有国企背景的北方华创,近年来不断实施 管理变革,以激活人才动能,提高管理运营效率。公司通过实施 2018 年及 2019 年 两次股权激励计划,覆盖近 800 名核心骨干人员,约占公司总人数的 13%。公司激 励对象中核心技术人员超 600 人,占所有技术人员近一半,覆盖面较为充分。2018 年股权激励,人均获受股票 1.32 万股,行权价 35.39 元/股。2019 年股权激励,人 均获受股票 2.03 万股,其中一半股权以限制性股票方式授予高层管理者,授予价 格 34.60 元/股,一半以股票期权形式授予核心骨干员工,授予价格 69.20 元/股。

增发募资强实力,扩充产能创收益。2021 年 8 月,公司非公开发行股票申请获得 证监会核准批复,此次计划发行股票不超 1 亿股,上限不超过总股本 20.14%,募 资不超过 85 亿元。本次募资用于投资半导体装备产业基地扩产项目,高端半导体 装备研发项目和高精密电子元器件产业化基地扩产项目。公司在 2019 年通过非公开发行股份 3264万股,募资 20 亿元,用于高端集成电路装备研发及产 业化和高精 密电子元器件产业化基地扩产项目。在半导体产业高度景气,又亟需国产设备快 速突破,保障产业链安全的背景下,此次募资望将大幅增强公司的研发技术实力, 提高生产供应能力,实现突破性成长。

全球半导体设备需求高涨,加之国际局势紧张,国产半导体设备亟需突破, 解决我国“卡脖子”问题。北方华创拥有深厚的技术积累,具备平台化的设备供 应能力,有望在实现我国半导体产业自立自强的历史潮流中贡献重要力量,获得 超高速成长。我们预计公司 2021 年至 2023 年半导体类设备营收将分别为 70.85/104.85/152.85 亿元,总营收分别为 96.74/138.96/194.93 亿元,归母纯利润是 7.40/10.45/13.88 亿元,EPS 为 1.49/2.10/2.79 元。